Notes de frais

Tout savoir sur la note de frais repas ou restaurant

Grégoire Serre

Analyste financier

Mis à jour le

Les repas pris par un salarié lors d’un déplacement à l’extérieur de l’entreprise, dans le cadre de son activité professionnelle, peuvent bien sûr être remboursés par son employeur. La rédaction de la note de frais repas ou restaurant doit cependant être réalisée avec soin, et inclure un justificatif. Ci-dessous l’essentiel pour tout comprendre à la gestion de la note de frais repas ou restaurant avec Mooncard.

Sommaire

Qu’est-ce qu’une note de frais repas ou restaurant ?

Une note de frais restaurant est un document établi par un salarié, un gérant d’entreprise ou encore un bénévole d’association pour obtenir le remboursement d’une dépense personnelle dans le cadre de son travail. Elle peut être établie pour n’importe quel type de frais professionnels de mission, dont notamment la prise d’un repas à l’extérieur de l’entreprise dans le cadre d’un déplacement professionnel – mais aussi une nuit d’hébergement à l’hôtel, une course de taxi, un ticket de péage…

Une note de frais repas, émise lors d’un déplacement par exemple, est remboursable par l’employeur uniquement sous certaines conditions :

- La dépense a été effectuée par le salarié dans l’intérêt de l’entreprise, et dans le strict cadre de son activité professionnelle.

- Elle est d’un montant raisonnable et proportionné eu égard au contexte et au nombre de convives pendant le repas.

- Elle est accompagnée d’un justificatif (addition du restaurant, facture Uber Eats avec TVA…).

Le remboursement des notes de frais est avantageux à la fois pour les salariés et l’employeur : les montants reversés ne donnent en effet lieu à aucune cotisation sociale ni à aucune imposition sur le revenu. Ils sont par ailleurs déductibles du chiffre d’affaires de l’entreprise. Pour ces mêmes raisons, leur régularité constitue souvent l’un des points particuliers de vigilance de l’URSSAF lors de la réalisation d’un contrôle.

Le remboursement des notes de frais repas est généralement pris en compte par le service comptabilité de l’entreprise et versé en même temps que le prochain salaire pour en faciliter la gestion.

Bon à savoir

Frais de repas : une dépense récurrente pour de nombreux salariés

Selon une étude réalisée en 2019, le montant moyen des dépenses déclarées en notes de frais par les salariés français s’établit à 2 456 € par an. À eux seuls, les frais de bouche (restauration et repas divers) représentaient 25 % de ce montant, juste derrière les frais de transport professionnels.

Quel est le barème de remboursement des notes de frais de repas ?

Qu’est-ce qu’un « montant raisonnable et proportionné » ? Pour guider les employeurs, l’administration fiscale et l’URSSAF fixent chaque année un barème des frais de repas.

Concernant les salariés en situation de déplacement, le barème pour 2024 est fixé à :

- 20,70 € par repas et par convive si le salarié est « contraint de prendre son repas au restaurant » (absence d’une alternative ou nécessité de représenter l’entreprise dans le cadre d’un déjeuner d’affaires, par exemple) ;

- 10,10 € par repas si le salarié n’est pas contraint de prendre son repas au restaurant (achat d’une collation ou d’un plat à emporter hors des locaux de travail, par exemple sur un chantier).

Une indemnité de restauration sur le lieu de travail est également prévue pour les salariés contraints d’y prendre leur repas, notamment en raison des spécificités de leur emploi imposées par l’employeur (travail posté ou continu, horaires de nuit ou décalés…). Ce montant est fixé en 2024 à 7,30 € par repas.

Des remboursements de notes de frais ne dépassant pas ces différents barèmes sont présumées justifiées, et limitent donc les risques de contrôle et redressement par l’administration. Au-delà de ces montants, les justificatifs des notes de frais fournies doivent être pertinents.

Dans le cadre de sa politique interne de remboursement des frais professionnels, l’employeur peut tout à fait proposer des indemnités plus importantes pour chaque repas dans le cadre du travail de ses collaborateurs. La différence avec le barème, dans ce cas, sera considérée comme un avantage en nature pour le salarié par l’URSSAF. Le montant doit donc être soumis à cotisations sociales et intégré au revenu imposable du salarié.

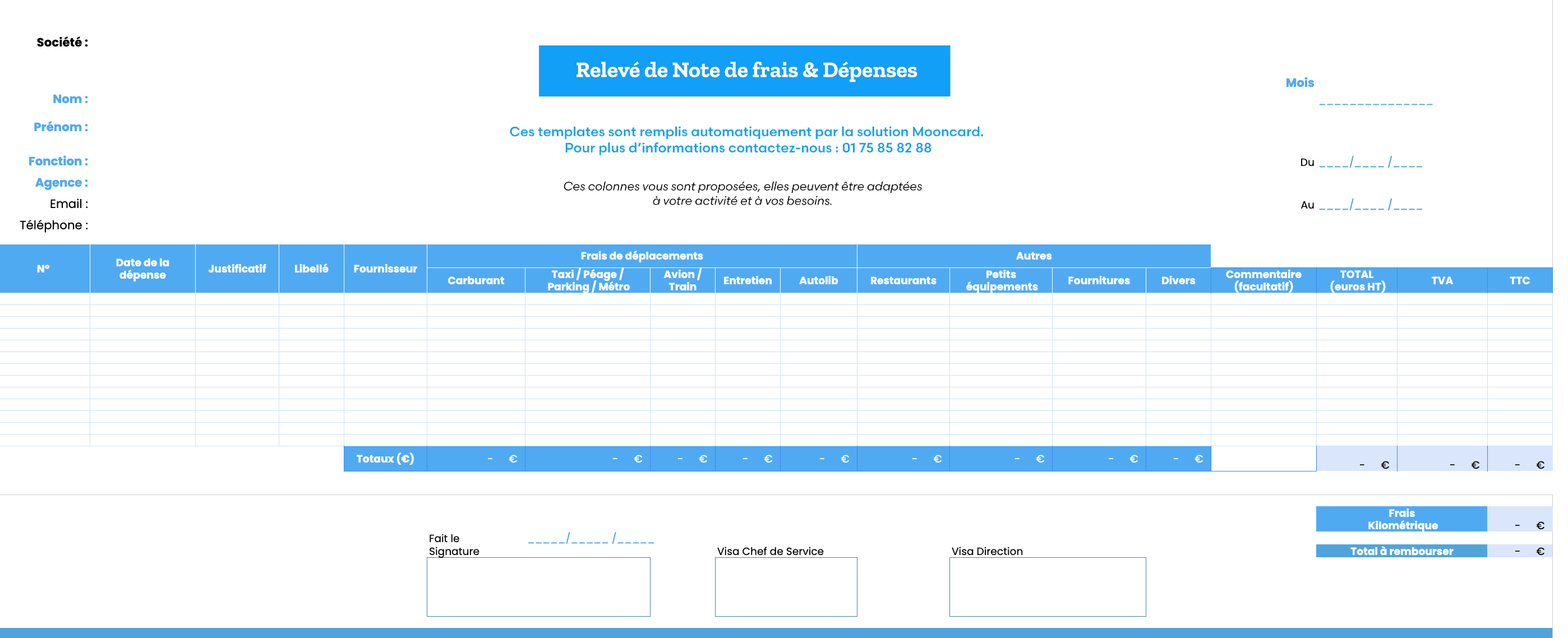

Exemple d'une note de frais :

Bon à savoir

Gestion des notes de frais repas et tickets restaurant

Les remboursements de notes de frais repas d’un salarié ne doivent pas être confondus avec le dispositif des tickets restaurant, qui constitue un avantage social et une forme de rémunération de l’employeur.

La déduction des frais réels de repas avec un ticket restaurant reste possible pour un salarié. Toutefois ce dernier devra bien reporter la participation financière de l’employeur à l’achat des titres-restaurants dans sa déclaration annuelle de revenu, en la retranchant du montant total de ses frais professionnels avec justificatif.

Quelles sont les mentions et justificatifs obligatoires d’une note de frais repas ?

Il n’existe aucun formalisme imposé pour la rédaction d’une note de frais restaurant par un salarié. Chaque entreprise est donc libre de choisir son propre canevas. Pour autant, le document doit toujours mentionner certaines informations essentielles au déclenchement du remboursement. Les notes de frais repas doivent inclure :

- Le nom et la fonction du salarié, du bénévole ou du chef d’entreprise ;

- La date et l’heure exacte du repas ;

- Le détail du repas ;

- Le nom de l’établissement ayant fourni le repas ;

- Le montant de l’addition toutes taxes comprises (TTC) ;

- Le montant de la taxe sur la valeur ajoutée (TVA).

Un justificatif doit par ailleurs être joint à la note de frais. Si le salarié a déjeuné seul, il suffit généralement de joindre l’addition, la facture de l’établissement ou un reçu. Dans le cas contraire, il est préférable de bien mentionner et identifier l’ensemble des personnes présentes (autres salariés, clients, fournisseurs, partenaires commerciaux…) en plus des justificatifs.

Comment récupérer la TVA sur une note de frais repas ?

Les salariés en déplacement fournissant une note de frais repas dans le cadre du travail, en bonne et due forme peuvent bénéficier, dans tous les cas, d’un remboursement intégral du montant payé – TVA incluse. L’entreprise, en ce qui la concerne, peut toutefois récupérer la part représentée par la TVA et la déduire du montant global reversé à l’État. Cette déduction est possible si :

- La facture du restaurant ou du livreur de repas mentionne bien le montant de la TVA, en sus du montant TTC ;

- Le prestataire ayant fourni le repas est lui-même redevable de la TVA – la manipulation n’est donc pas possible concernant un restaurateur micro-entrepreneur et en franchise de TVA, par exemple.

Pour rappel, des taux différents sont susceptibles de s’appliquer en fonction de la nature du repas pris par le salarié :

- Le repas pris à table, dans un établissement classique de restauration, bénéficie d’un taux de TVA réduit de 10 %.

- Les plats à emporter sont soumis à un taux de TVA de 5,5 % seulement.

- Les boissons alcoolisées accompagnant éventuellement le repas relèvent quant à elles du taux standard de 20 %.

L’addition du restaurant, qui sert de justificatif, doit donc bien mentionner le détail des aliments et boissons, pour faciliter la gestion comptable des notes de frais repas par l’entreprise. Pour rappel, le remboursement d’une note de frais alcool est possible sous réserve de la politique interne de l’entreprise en la matière.

Optimisez la gestion de vos notes de frais repas et restaurant

Vous souhaitez conserver une visibilité parfaite des frais professionnels de vos salariés et assurer la conformité réglementaire des remboursements ? Avec le modèle de note de frais restaurant de Mooncard, éditable sous Excel, il devient très facile de gérer les frais de bouche professionnels de l’ensemble de vos collaborateurs en toute transparence.

Vous souhaitez ne plus vous embêter avec les notes de frais papier ? Mooncard propose une solution afin d’automatiser la gestion des notes de frais couplée à des cartes de paiement. Pour en savoir plus, faites une demande de démo en ligne.

Pour aller plus loin :

Se tenir au courant des dernières actualités

Tous nos conseils sur la gestion des notes de frais en un email